Posts tagged with: Pensione

Riflessioni finanziarie: l’abbandono della vita lavorativa.

In vista del pensionamento occorre prendere importanti decisioni. A questo scopo è determinante quello che ciascuno di noi desidera per il suo futuro.

Quando desideri abbandonare la vita lavorativa?

Quanta fiducia riponi negli istituti di previdenza?

In che modo la tua salute incide sulle tue spese correnti?

Di quante entrate mensili avresti bisogno per vivere serenamente?

Per decidere è importate conoscere anche la situazione del proprio fondo pensione e decidere se ti interessa prelevare il capitale o la rendita; devi valutare inoltre gli effetti di un eventuale pensionamento anticipato.

Per risparmiare sulla tassazione del trattamento di fine rapporto che ti verrà liquidato dal datore di lavoro al momento della cessazione del lavoro, è utile fare alcune riflessioni.

Resto a tua disposizione per ogni confronto in merito.

21 giugno 2024

Pensioni: poche riflessioni concrete.

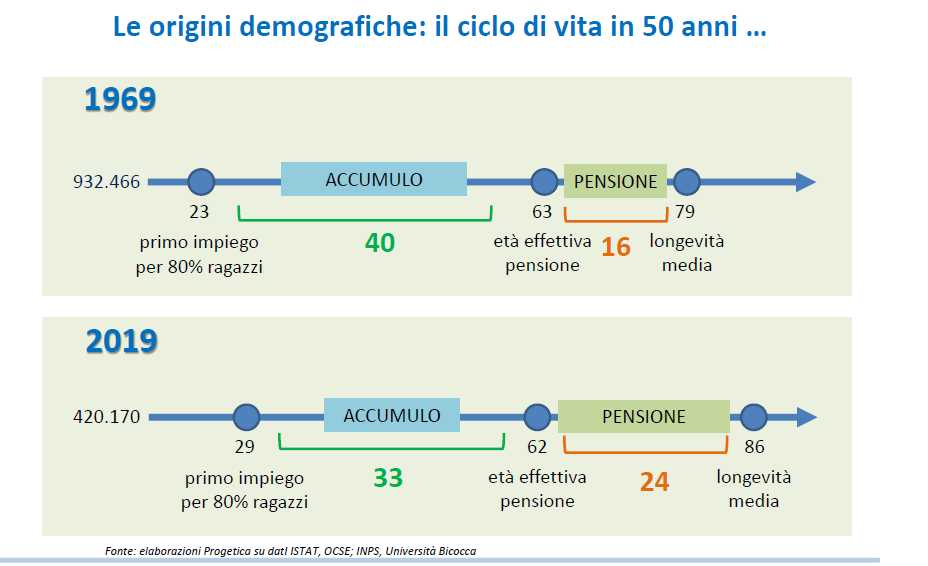

Allego un’analisi fatta da Progetica, società che si occupa da tempo e con competenza, di verificare come sta procedendo il livello di copertura pensionistica dei cittadini italiani: si fa una fotografia della situazione di 50 anni fa, anno 1969 e poi anno 2019: quattro numeri a confronto che dicono molto più di tante pagine scritte su cosa dobbiamo aspettarci:

- età media primo impiego in Italia

- numero medio anni lavorati effettivi in Italia

- età media effettivo pensionamento in Italia

- età vita media in Italia.

Buona visione.

20 ottobre 2020

Viaggio nel mondo dei tassi a zero.

Sappiamo che i tassi di interesse per chi deve fare oggi un’operazione di mutuo sono ai minimi di sempre, esiste naturalmente il rovescio della medaglia che significa interessi pagati dai titoli di Stato vicini al lumicino e anche negativi.

In questo contesto vi segnalo un commento espresso da Axa Investment riguardo i riflessi negativi che questa situazione potrà avere in termini di rendita pensionistica e come sarebbe utile intervenire.

Leggi tutto »

10 febbraio 2020

Ricchezza pensionistica

La fase della vita in cui cesseremo di lavorare, per essere vissuta con serenità e per non correre il rischio di sopravvivere alle nostre risorse finanziarie deve essere affrontata in anticipo tenendo in considerazione che lo Stato sta arretrando sia sulle pensioni che garantirà ai più giovani sia sull’assistenza sanitaria pubblica che potrà dare in futuro.

E’ importante non solo pensare e agire concretamente fin da giovani, per costruirsi una riserva pensionistica, ma anche sulla qualità e sul tipo di ricchezza pensionistica che è realmente necessaria in un contesto familiari in forte mutamento.

Per approfondire allego un estratto di un articolo tratto da Patrimonia & Conzulenza Anno 5 Numero 1.

Ricchezza pensionistica

10 luglio 2019

Previdenza non significa solo pensione

Che lo vogliamo o no la questione previdenza sarà la questione cruciale per l’assetto socio economico dell’Italia nei prossimi 25 anni; la domanda che si pongono in molti, soprattutto i più giovani è quale sarà la pensione che riceveremo. Questa domanda rischia però di non centrare il punto caldo della questione, vediamo perché: la riforma Monti-Fornero (2011) ha introdotto una modifica strutturale al sistema previdenziale nazionale basata su tre pilastri fondamentali:

- Estensione del metodo contributivo per il conteggio dell’ammontare dell’assegno pensionistico per (quasi) tutti.

- Allungamento dell’età pensionabile

- Adeguamento della prestazione previdenziale alla durata media della vita

In sintesi l’introduzione di queste modifiche rende molto difficile una stima esatta per l’ammontare della propria pensione fino al momento in cui si sarà raggiunto il diritto a riceverla. Prima di allora si possono tentare simulazioni (vedi busta arancione dell’ INPS), per cercare di intuire il gap previdenziale (differenza tra il reddito da lavoro percepito e quello da pensione che si percepirà), ma nulla si può dire in ordine all’ammontare dell’assegno previdenziale di anzianità poiché il valore dello stesso dipende dall’applicazione di un parametro variabile biennale (a partire dal 2019) che tende a diminuire con l’allungarsi della vita media ( la logica è la seguente: poiché vivi di più, l’Ente di previdenza deve spalmare il tuo assegno per un numero crescente di anni).

Nessuna certezza in merito al “quanto” quindi, se non la sicurezza che l’Ente corrisponderà il più basso degli assegni possibili. Se a ciò aggiungiamo l’impatto degli ultimi anni di stagnazione economica, tassi di rendimento dei titoli pubblici sotto il 3% e considerato come questi siano la principale asset class delle pance delle Casse previdenziali, comprendiamo bene che le pensioni future stiano già oggi perdendo importanti margini di rivalutazione.

Dunque integrare la pensione futura è una scelta necessaria.

Necessaria ma insufficiente, anche a causa della crisi economica che stiamo attraversando ormai da molti anni infatti, la questione previdenza ha molto più a che fare con la garanzia e protezione del reddito in età lavorativa che non con la semplice integrazione della pensione una volta usciti dal mercato del lavoro. Previdenza significa anche protezione del reddito, la vera domanda da porsi è, come faccio ad arrivare alla pensione? Già perché, se come abbiamo visto nessuna certezza c’è intorno al valore della propria pensione, una certezza esiste in merito all’età: tra i 65 e i 67 anni, con l’obiettivo di portarla in tutta Europa fino a 70. In concreto vuol dire lavorare di più. Che cosa accade però, se si è costretti ad uscire dal mercato del lavoro prima dell’età pensionabile? Fino a che si è relativamente giovani, è possibile riqualificarsi sul mercato, ma quando si è raggiunta la soglia dei 55-58 anni e ci si trova in mezzo ad una pesante ristrutturazione aziendale o ancora ad una decisione di delocalizzazione geografica, non sarà l’appartenenza al management di livello medio alto o un solido contratto indeterminato a salvarci; la vicenda degli “esodati” e le inchieste sull’impatto sociale delle ristrutturazioni lo dimostrano: in questi casi l’alternativa alla disoccupazione è accettare mansioni dequalificate con un impatto reddituale a volte superiore al 30% del reddito che si percepiva nella vita precedente.

Per i professionisti e gli autonomi, i più penalizzati dall’adozione del metodo contributivo, soprattutto se giovani, la vicenda ha tinte ancor più fosche. Inoltre come può un lavoratore mantenere lo stesso ritmo produttivo fino all’agognata età di 65-67 anni?

Non ci sono soluzioni miracolose, tuttavia sarebbe molto importante riuscire a crearsi uno zoccolo duro di valore mentre si è lavoratori attivi che permetta di garantirsi una protezione reddituale a fronte della necessità di dover integrare il proprio reddito oppure al fine di riconquistare, pianificandola, la libertà di rallentare la propria attività lavorativa in sicurezza e serenità.

Ecco allora che il concetto di “pianificazione” significa ridare alle persone la libertà e la responsabilità di gestire finanziariamente la propria vita; produrre reddito diventa non solo un’attività necessaria per affrontare il presente bensì un investimento di risorse che accompagna l’intera vita delle persone fino alla pensione. Il ruolo del consulente in questo caso diventa quello di lavorare con il cliente sull’obiettivo di protezione della capacità di reddito in un’ottica di “ciclo vitale”, portando il risparmiatore a riflettere su questi aspetti.

24 ottobre 2015